银行业正迎来大模型的变革,这股力量正在改写行业规则。它不仅提高了工作效率,带来了创新的可能,但也带来了一系列挑战。接下来,我们将深入探讨银行业大模型的复杂特性。

提升工作效率

从短期角度来看,大模型确实能大幅提升工作效率。比如,文档助手和编码助手等工具,能帮助员工在处理文档和编写代码时变得更快更便捷。这些工具能迅速撰写文案、解析代码中的问题,从而节省员工的大量时间和精力。这样一来,员工就能将更多精力投入到更有价值的工作中。在具体应用中,员工明显感觉到工作效率的提升,而且工作成效也更加明显。

打造数字客服专家

结合大型模型的综合能力、银行业务的专业知识、客服专家的丰富经验和客户资料,我们可以塑造出数字化的客服专家。这种创新打破了专家数量和服务质量的局限,让更多用户享受到定制化的服务。数字客服通过精确分析用户需求,快速提供切实可行的解决方案,提高用户满意度,扩大服务范围,使我们在市场竞争中更具优势。

带来新挑战

然而,随着大模型助力银行业务增长和产品创新,却也引发了新的挑战。数据泄露的风险可能损害客户隐私,大模型的稳定性问题可能引发服务中断,而可解释性的不足则让决策变得难以理解与接受。这些问题亟需深入研究并妥善处理,以确保银行业务的平稳运行。以某银行为例,就曾因大模型稳定性问题,导致部分服务受阻,给客户带来了诸多不便。

助力市场研究与战略制定

在市场研究领域,大模型给中小银行带来了新的思路和手段。它能迅速处理大量市场数据,发现潜在的发展趋势和商机,从而为银行的战略规划提供有力的帮助。中小银行可以利用大模型精确锁定目标客户群体,制定更有效的营销方案,从而在激烈的市场竞争中崭露头角。以某中小银行为例,通过运用大模型分析市场走向,调整经营方向,实现了显著的经济收益。

提升风险管理能力

在风险管理领域,大模型扮演了关键角色。它帮助银行实现了智能化、细致化和预见性的管理,有效识别和评估了潜在的风险。银行通过实时监控和分析数据,能够迅速采取措施减少风险损失,确保资金安全。有一家银行在使用了该模型后,风险识别的准确性显著提升,不良贷款率也明显降低。

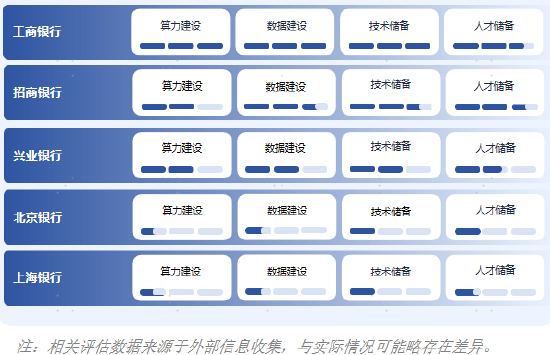

应用规划与数据管理

我们的模型建设与应用规划目标清晰。近期,我们以智能体开发平台为基础,打造数字员工或智能体,以实现人与机器的协作。同时,我们正搭建应用开发平台,旨在激发员工的创新精神。在数据管理方面,构建统一的知识管理体系和数据空间极为关键。我们必须推动数据整合,确保数据的更新与安全。鉴于银行业务数据的复杂性和多样性,我们必须实施严格的管理与保护。目前,大模型仍存在一些问题,我们需持续改进,以符合金融行业的标准。

你们如何看待银行业大模型未来的主要挑战?期待你们的评论交流。觉得这篇文章有价值,不妨点个赞或转发一下!